长江后浪推前浪,资本市场大浪淘沙,“后浪”正奔涌而来。根据刚披露完毕的公募二季报统计,以宁德时代为代表的“宁组合”正被大量公募基金产品大手笔增持,成为基金标配,而代表传统权重品种的“茅指数”则遭遇减持。

海通证券出具的研报显示,越来越多的基金重仓股正从“茅指数”调仓到“宁组合”。截至2021年7月21日,已披露的二季度基金重仓股中,宁组合指数成分股持股市值占比环比上升7.9个百分点至22.9%,茅指数成分股占比下降2.8个百分点至44.9%。

基金重仓股的变化,印证了“茅指数”和“宁组合”之间的此消彼长关系,也透露了行业未来的投资趋势。回顾今年二季度,市场出现历史罕见的结构性分化,上证指数上涨4.34%,而创业板指数大幅上涨26.05%,以宁德时代、比亚迪为首的一批具有时代特征,代表新兴产业的“宁组合”异军突起,迭创新高。

公募基金中也有投资大咖凭借前瞻性的布局率先吃到了螃蟹。嘉实基金成长风格投资总监姚志鹏就是基金业内首批挖掘和介入宁组合的投资人。目前在管的三只新能源主题相关基金:嘉实智能汽车、嘉实环保低碳和嘉实新能源新材料均不同程度地率先重仓了“宁组合”,为业绩长红注入了动力。截至2021年7月21日,嘉实智能汽车和嘉实环保低碳成立来回报率分别为349.40%和314.10%;嘉实新能源新材料A成立来回报也达254.46%,均位居同类前10。

分析姚志鹏管理产品持仓发现,“宁组合”中大部分标的在较早时期便被挖掘,例如阳光电源初次出现在前十大重仓时间为2016年二季报、恩捷股份、汇川技术为2017年二季度,显著领先于市场。

“因为我们以前研究电信设备新能源比较多,恰恰是我们若干年前挖掘的,包括十年前当时我们在嘉实做研究员的时候去研究新能源,那时候我毕业论文研究中国包括风电比较研究,在嘉实实习的时候11年开始研究锂电池,以及观察海外特斯拉这些重要车企的更新。当时特斯拉刚刚做出几千辆车,我们真的很激动,认为它不止是好莱坞明星的一个环保主义者的玩物玩具,很可能走进千家万户。”

目前所谓宁组合里面一些标志性的公司,无论是全球最大太阳能企业还是全球最大动力电池企业,背后很早期都有嘉实的身影,在这个挖掘过程中姚志鹏也乐在其中。“最终金融市场会跟实体经济进行结合,而最终在这个结合过程中实现了持有人财富增值,也实现了经济产业的发展和腾飞,这是非常有意义的一件事情。”

姚志鹏挖掘的“宁组合”标的,近年来企业市值均实现大幅增长,至今已成为各行业一流企业,市值规模均超千亿。

统计2016年6月(姚志鹏前十大重仓首次出现宁组合成分股)至今,宁组合收益率显著跑赢市场主要指数,甚至前期被市场热捧的茅指数。

如果说茅指数意味着过去,那宁组合就意味着未来。投资就是投未来,投资应该坚定拥抱大级别产业趋势,选择比努力重要。姚志鹏认为如果未来有20个大的产业趋势,只要抓到几个,就能把业绩做得很好了。目前碳中和成为全球共识的重大产业趋势,新能源汽车也开始形成全球共振上行趋势。我国正处于全球智能汽车新的产业周期的启动时刻,未来的新需求的爆发可能会超出市场预期,特别是新供给的创造者,不仅引领了技术的变迁,也成为了需求的创造者。需求端的因素成为真正的长期的主导力量。

展望后市,姚志鹏在二季报中指出,在经历过去两年较为充分的市场上涨和估值扩张之后,均衡配置和估值性价比的考虑需要更加侧重。虽然流动性有所反复但最为宽松的时刻已经过去,对长久期资产的长期压力还是会存在,但景气处在超预期上行趋势、具备较大长期空间的长久期资产依然具备配置价值,也是重点关注的领域和方向。持续看好电动化、智能化、以及全球化趋势下,具备核心竞争力的先锋企业。

太湖9号公路系列赛暨2026长兴太湖图影马

太湖9号公路系列赛暨2026长兴太湖图影马 无锡滨湖文旅亮相绍兴柯桥 邀客共赴“1

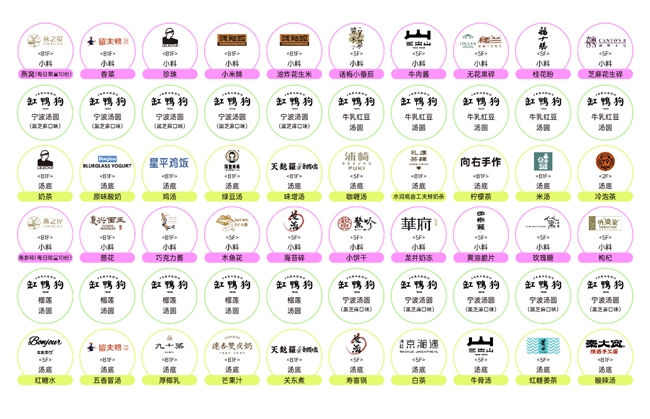

无锡滨湖文旅亮相绍兴柯桥 邀客共赴“1 是谁的DNA动了?宁波阪急把汤圆玩成了“

是谁的DNA动了?宁波阪急把汤圆玩成了“ HIC连获专业协会认证 探路电商高质量发

HIC连获专业协会认证 探路电商高质量发 激发科创活力 当好新质引擎 ——浙江省

激发科创活力 当好新质引擎 ——浙江省 从一次“误购”看品牌的发展之道

从一次“误购”看品牌的发展之道 仙乐健康怎么样?从连获行业重磅奖项看

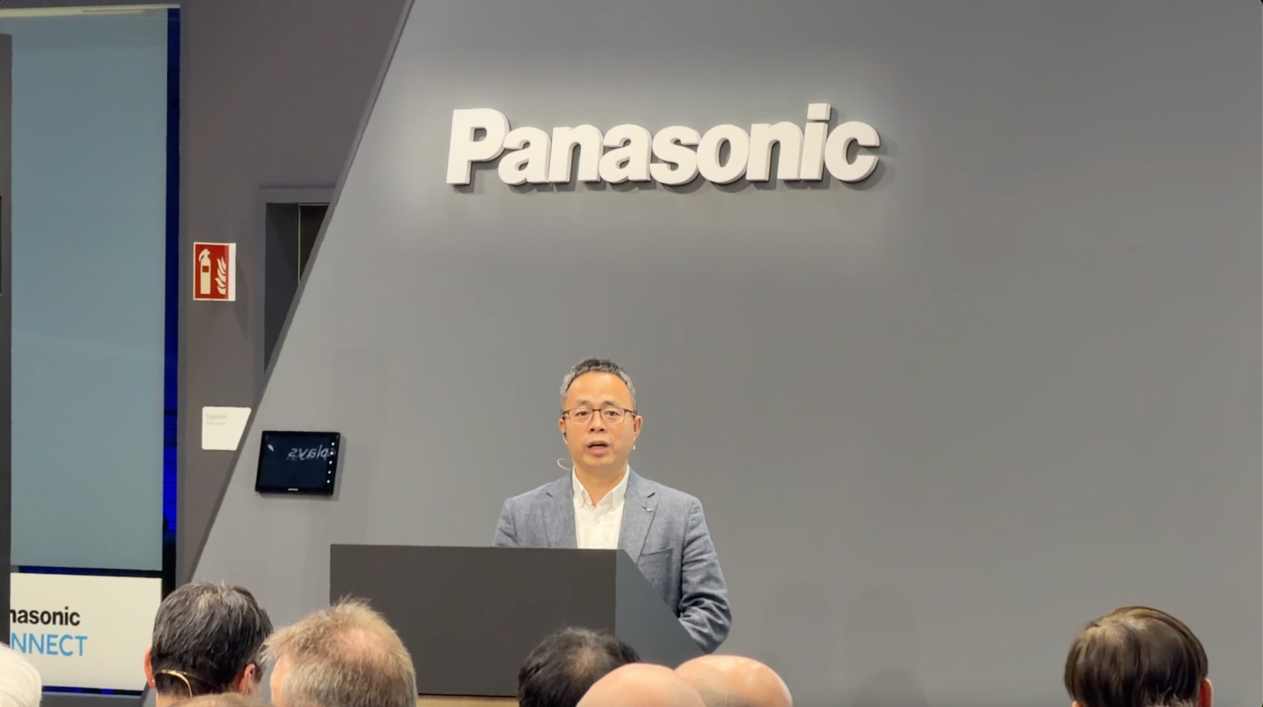

仙乐健康怎么样?从连获行业重磅奖项看 强强联手!创维×松下达成全球战略合作

强强联手!创维×松下达成全球战略合作 春节每天一杯奶茶,血压悄悄涨?鱼跃血

春节每天一杯奶茶,血压悄悄涨?鱼跃血 专业铸就安心,善意定义品牌:泰兰尼斯

专业铸就安心,善意定义品牌:泰兰尼斯

重要时刻,值得托付:浙江空港贵宾"禧悦

重要时刻,值得托付:浙江空港贵宾"禧悦 中铁四局余杭城东路项目首块底板顺利

中铁四局余杭城东路项目首块底板顺利  回首征程尽雄风,青年再踏长安路

回首征程尽雄风,青年再踏长安路 观中共征程史,忆往昔岁月稠

观中共征程史,忆往昔岁月稠 寓教于乐,让趣味与知识并蒂开花

寓教于乐,让趣味与知识并蒂开花 中共历史悠悠去,不尽长江滚滚流—

中共历史悠悠去,不尽长江滚滚流— 华诞迎百年,青年在行动

华诞迎百年,青年在行动 热烈庆祝2020超算与分布式存储产业峰会

热烈庆祝2020超算与分布式存储产业峰会 心遇App再聊家庭融合问题 助力和谐幸福

心遇App再聊家庭融合问题 助力和谐幸福 浙江理工大学青少年素质提升社科普及基

浙江理工大学青少年素质提升社科普及基 携手中国高铁,中信百信银行“信心号”

携手中国高铁,中信百信银行“信心号” 京东政企业务“阳光采购平台”获评全国

京东政企业务“阳光采购平台”获评全国 第八届“春运邮情 情暖江淮”专列专厢首

第八届“春运邮情 情暖江淮”专列专厢首 童梦抗糖:以爱为盾,守护大山“糖心”

童梦抗糖:以爱为盾,守护大山“糖心”